Le contexte

Dans le cadre de la révision 2020, la Commission européenne a publié le 22 septembre 2021 un projet d’amendements à la directive qui sera débattu et adopté dans le cadre du processus législatif européen.

Dans ce contexte, le Proposal for a DIRECTIVE OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL amending Directive 2009/138/EC as regards proportionality, quality of supervision, reporting, long-term guarantee measures, macro-prudential tools, sustainability risks, group and cross-border supervision introduit la notion de low-risk profile undertakings (LRU) : les LRU bénéficient automatiquement de mesures allégées concernant le reporting ou les fonctions clés.

La classification des organismes d’assurance

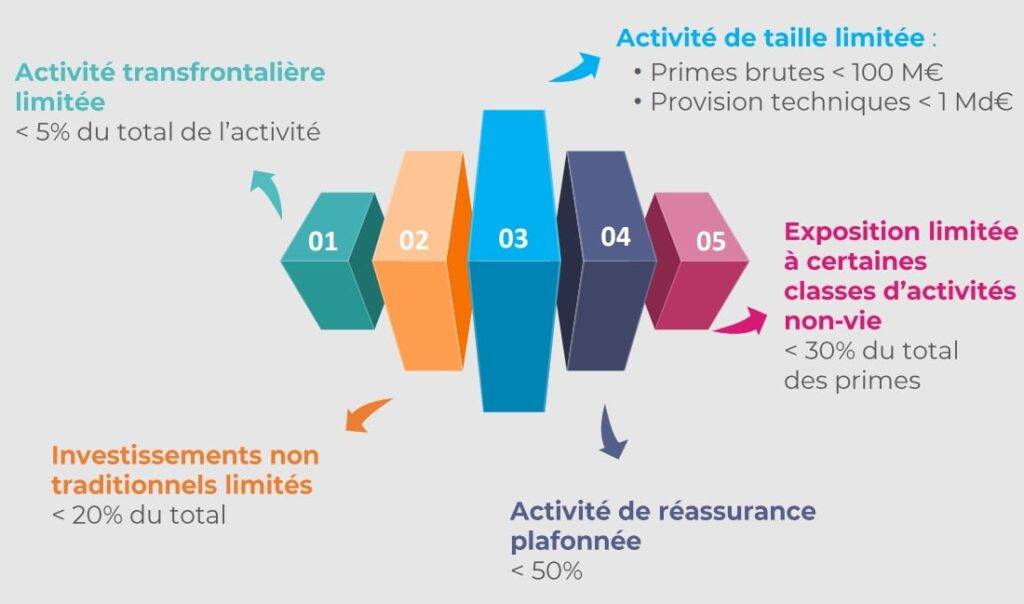

Un LRU sera un organisme répondant à des critères définis en termes de volumes de provisions et de cotisations émises, de typologie d’investissements ou de zone d’activité. Ces critères étant différenciés en fonction des volumes de provisions et de cotisations émises de l’organisme. Sur ces bases, la proposition d’amendement de la Directive répartit les organismes d’assurance selon 3 groupes :

Organismes « Vie »

Total des provisions techniques Vie > 20% des provisions techniques totales

& total des primes émises Non-vie < 40% du total des primes émises

Organismes « Non-vie »

Total des provisions techniques Vie < 20% des provisions techniques totales

& total des primes émises Non-vie > 40% du total des primes émises

Organismes « Mixtes »

Total des provisions techniques Vie > 20% des provisions techniques totales

& total des primes émises Non-vie > 40% du total des primes émises

L’allègement des mesures

En fonction de l’appartenance de l’organisme à tel ou tel groupe, s’appliqueront des critères définis à respecter afin de bénéficier pleinement du principe de proportionnalité afférent, parmi lesquels :

- SFCR complet uniquement tous les 3 ans

- Non prise en compte du risque climatique dans l’ORSA

- Pas d’audit du bilan dans le SFCR

- ORSA tous les 2 ans

- Exemption de l’obligation de rédiger un plan de gestion du risque de Liquidité

- Cumul des fonctions clés et révision tous les 3 ans des politiques écrites

- Valorisation des provisions via un calcul non stochastique

En complément des LRU, un assouplissement des conditions d’exclusion du champ d’application du régime prudentiel en raison de la taille est envisagé. Les points (a) et (b) de l’article 4 de la Directive seraient revus afin de faire évoluer les seuils de la façon suivante :

- Le seuil des primes brutes émises passerait de 5 000 000 € à 15 000 000 €

- Le seuil des provisions techniques passerait de 25 000 000 € à 50 000 000 €

Ces nouveaux seuils excluraient naturellement de nombreux organismes du champ d’application de la Directive.

Cet article a été rédigé par notre expert

Arnaud BECQUET

Senior Manager

Modeling & Risk Health

Addactis