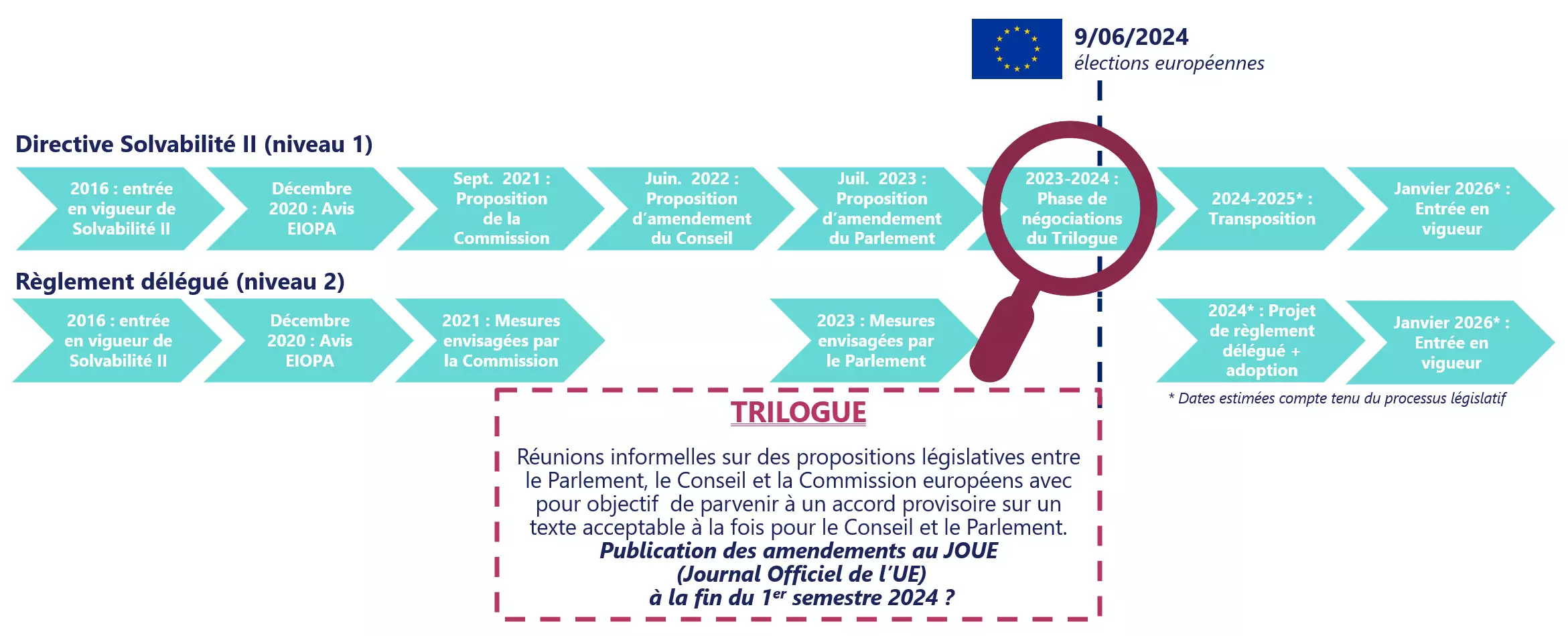

Alors que les discussions en trilogue sur la révision de Solvabilité II viennent de débuter, les experts Addactis vous proposent un décryptage des enjeux fondamentaux de la révision sur le Pilier 1. Cet article est également l’occasion de fournir quelques éléments de rappel relatifs à la genèse de la révision et au processus législatif afin de contextualiser les choses et de donner de la visibilité sur les prochaines étapes.

Les révisions de Solvabilité II

- En 2018, concernant uniquement le règlement délégué (niveau 2),

- En 2020, concernant la directive (niveau 1) et le règlement délégué (niveau 2).

Processus législatif de la révision 2020 de Solvabilité II

Rappel des grands enjeux de la révision 2020 sur le Pilier 1

Extrapolation de la courbe des taux sans risque

Objectif : Prendre en compte les données de marché (liquides) au-delà du premier point d’extrapolation ; ce qui aura pour conséquence une meilleure estimation des Best Estimate.

Enjeux :

- Le FSP (First Smoothing Point)

Il devrait avoir une fonction équivalente à celle de l’actuel LLP (Last Liquid Point) sous Solvabilité II. La date à laquelle il sera calculé est encore en discussion. La possibilité de choisir une date ultérieure à 20 ans – date du LLP – est envisagée.

- Le VA (Volatility Adjustment)

Il est préconisé de le prendre en compte également sur la partie de la courbe à extrapoler.

- La liquidité

Elle joue un rôle central dans la définition du FSP notamment. Son rôle est moins prépondérant et explicite dans la version actuelle de la norme.

- Les paramètres de convergence

La convergence vers les cibles « forward » longs terme peut avoir des effets significatifs. La vitesse de convergence aura notamment un impact direct sur la forme de la courbe, et par conséquent, sur l’évaluation des passifs et des profits futures.

Correction pour volatilité (Volatility Adjustment)

Objectif : Redéfinir le VA afin qu’il joue mieux son rôle de compensateur au passif des mouvements de crédits observés sur les marchés.

Enjeux :

- La composition du portefeuille de référence

Le portefeuille de référence ne serait plus composé que d’instruments de dette (taux fixe), quand actuellement actions et actifs immobilier sont pris en compte.

- Le ratio d’application

La proposition est de l’augmenter de 65 % à 85 %.

- Le ratio de sensibilité aux variations des spreads de crédit

Il permettrait de rendre compte des écarts durations-volumes des actifs et du passif de la compagnie. Ce ratio impliquerait l’individualisation du VA, ce qui est un changement majeur.

- Le VA macro-économique

Il viendrait en remplacement de l’actuelle composante nationale avec un facteur d’application de lissage spécifique à chaque pays permettant d’atténuer les « sauts ».

La marge pour risque (Risk Margin)

Objectif : Prendre en compte l’évolution – décroissante – de la dépendance des risques au cours du temps et ainsi réduire la sensibilité de la RM aux variations de taux.

Enjeux :

- Introduction d’un paramètre dépendant du temps

Introduction d’un paramètre de décroissance exponentielle λt censé introduire cette évolution de la dépendance des risques au cours du temps. Sa valeur – plus ou moins proche de 1 – influera directement sur la vitesse de décroissance.

- Le coût du capital (Cost of Capital, CoC)

Plusieurs propositions d’abaissement du CoC à 5 % ou 4,5 %. Ce point de revue va dans le même sens que l’introduction du paramètre dépendant du temps : un abaissement de la RM.

Formule Standard : SCR Taux

Objectif : Mieux prendre en compte le contexte de taux bas/négatifs généralisés, qui engendrait une sous-estimation de la charge en capital pour le risque de taux.

NB : Le changement d’environnement de taux induit par la hausse brutale des taux initiée début 2022, conduit à une atténuation des impacts de la revue sur le choc des taux à la hausse.

Enjeux :

- La hausse du capital requis

Amplification des chocs à la hausse et à la baisse en environnement de taux bas (avec introduction de chocs sur les taux négatifs).

- La corrélation des risques

La corrélation entre le risque spread et le risque de baisse des taux passerait de 50 % à 25 %.

- Phase transitoire

Lissage de la hausse du SCR sur 5 ans.

Formule Standard : SCR Action et Dampener

Objectif : Volonté d’offrir des marges de manœuvre aux assureurs pour qu’ils contribuent au financement long terme des acteurs économiques.

Enjeux :

- Les critères LTEI (Long-Term Equity Investments)

Révision des critères pour la qualification LETI avec pour objectif d’élargir la base d’actifs éligibles. Les émetteurs ciblés sont les PME et les sociétés/projets infrastructures.

- Solvabilité / Capital

Suppression du sous-module de risque actions fondé sur la durée.

- Le dampener action

Augmentation des plafond et plancher du dampener min/max : passage de +/- 10 % à +/- 1 7%, afin d’accroitre l’effet contra-cyclique de la mesure.

Cet article a été rédigé par nos experts :

Elie MERYGLOD

Senior Manager – Modeling & Finance Life & Health

François BAYÉ

Director, Deputy Head of Actuarial Consulting

Simon THIBAULT

Senior Manager – Modeling & Finance Life & Health