L’EIOPA mène depuis 2011 une série de stress-tests pour évaluer la résilience du marché européen de l’assurance face à des conditions fortement défavorables.

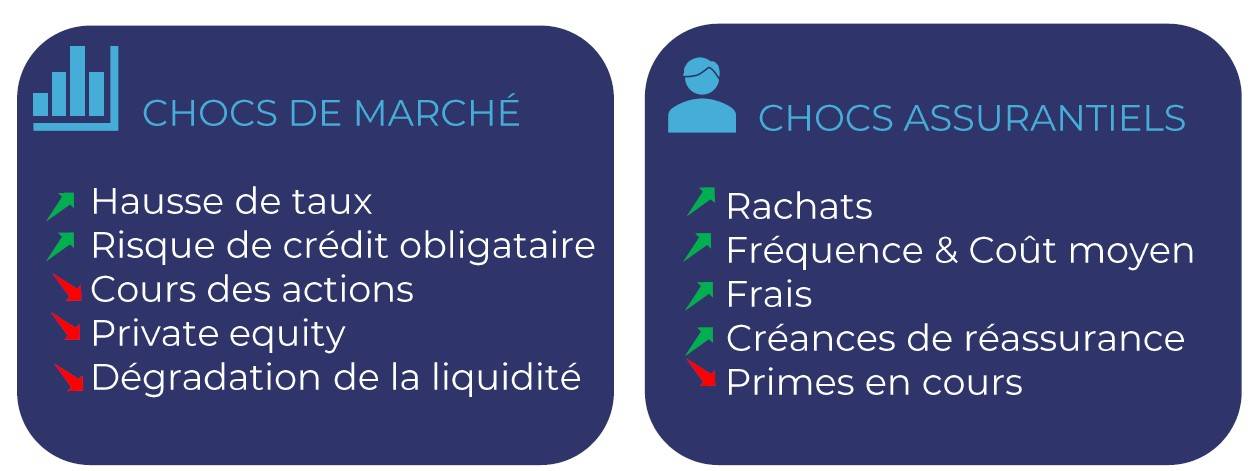

L’exercice 2024 se concentre sur un unique scénario d’intensification des tensions géopolitiques avec rupture des chaînes d’approvisionnement, ralentissement de l’économie, hausse de l’inflation, hausse des taux d’intérêt et de nombreux effets en cascade.

Périmètre de l’étude

Dont 10 groupes d’assurance français (AXA, CNP Assurances, Crédit Agricole Assurances, BNP Paribas Cardif, Société Générale Assurances, Assurances du Crédit Mutuel, Covéa, BPCE Assurances, Groupama, AG2R La Mondiale).

Scénario de stress

Cet exercice repose sur un unique scénario d’intensification des tensions géopolitiques avec rupture des chaînes d’approvisionnement, ralentissement de l’économie, hausse de l’inflation et hausse des taux d’intérêt et de nombreux effets en cascade.

Date de référence pour les calculs : 31 décembre 2023

Indicateurs retenus

Les indicateurs étudiés dans cet exercice sont de 2 natures :

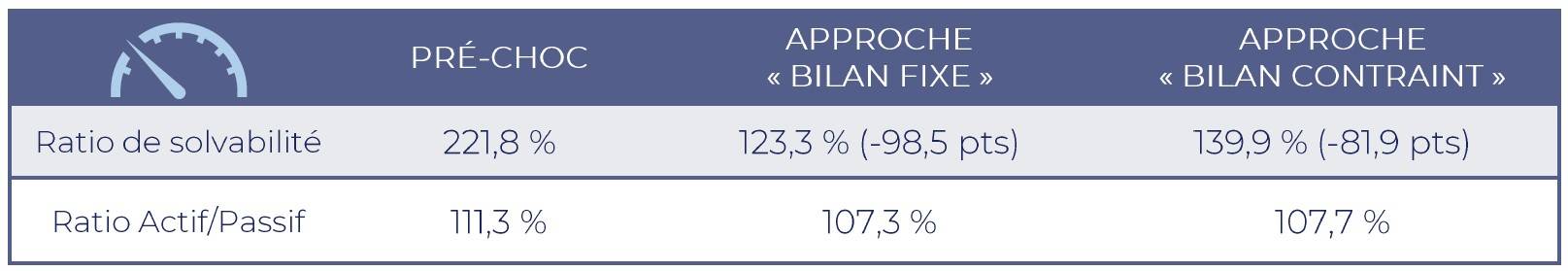

- Deux indicateurs en capital (ratio de solvabilité et ratio actif/passif)

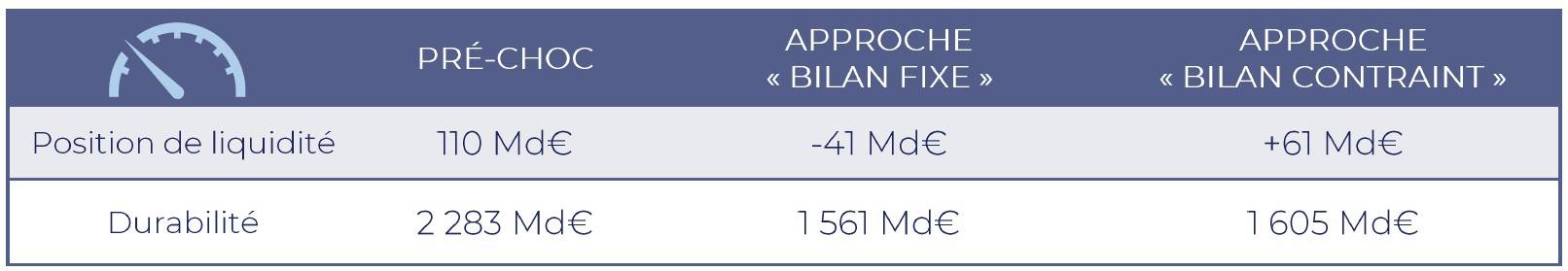

- Deux indicateurs de liquidité (position de liquidité et durabilité)

Ces indicateurs sont calculés suivant 2 approches :

- Bilan fixe : seules les management actions déjà « intégrées » dans les modèles sont autorisées et les management actions « réactives » additionnelles sont prohibées.

- Bilan contraint : les management actions « réactives » sont autorisées sous conditions:

- interdiction des opérations de recapitalisation externe sous forme d’émission d’actions ou de dette et, concernant la liquidité, seul les contrats de repo négociés avant le lancement de l’exercice sont autorisés ;

- les opérations intra-groupe validées par le collège de supervision en amont de l’exercice ;

- pour l’évaluation de la liquidité, l’intervention de la puissance publique est exclue (par exemple la suspension temporaire des rachats) ;

- plus généralement, toute action de gestion requérant une approbation externe aux instances de gouvernance de l’assureur est exclue.

Résultats

Indicateurs en capital

Les résultats montrent que l’ensemble de l’industrie européenne de l’assurance est bien capitalisée et présente un ratio de solvabilité moyen pré-choc de 221,8 % et les groupes d’assurance sont tous solvables.

L’approche « bilan fixe » fait chuter le ratio de solvabilité de 222 % à 123 %. Le ratio de 8 assureurs passe au-dessous de 100 %. L’application des management actions réactives permet à ces 8 assureurs de repasser au-dessus de 100 % avec l’approche « bilan contraint ». 18 autres participants ont aussi eu recours à des management actions alors que leur ratio de solvabilité restait supérieur à 100 %. Au total, ces 26 assureurs ont appliqué 95 management actions, les plus fréquentes étant le derisking à l’actif, la non-distribution de dividendes et la levée de capital.

Indicateurs de liquidité

Les résultats de l’exercice soulignent un fort besoin de liquidité dans le scénario défavorable, principalement généré par les rachats.

La position de liquidité (flux de trésorerie nets, plus la trésorerie et les équivalents) s’est avérée insuffisante, avec un déficit de -40,9 Md€. Cela a conduit les assureurs à activer les management actions, consistant principalement à rediriger leurs investissements et à devenir des vendeurs nets, pour un total de 305,9 milliards d’euros d’actifs cédés, soit environ 4,0 % des volumes trimestriels moyens d’échange d’obligations au niveau de l’Espace économique européen (EEE). Grâce à ces actions, la position de liquidité s’est améliorée, atteignant un niveau agrégé de +61,1 Md€. Rappelons que cet indicateur mesure la capacité à couvrir immédiatement un choc de rachat instantané, alors que les rachats massifs se matérialiseraient sur un temps plus long et avec une amplitude moindre.

L’indicateur de durabilité de la liquidité (à considérer comme les sources de liquidité mobilisables nettes des flux sortants, sur un horizon moyen terme de 15 mois) prouve que le secteur de l’assurance est très résilient face à une crise de liquidité.

Prochaines étapes

L’EIOPA échangera avec les superviseurs de groupe sur les résultats individuels et vulnérabilités identifiées. Elle évaluera la nécessité de publier des recommandations relatives aux risques identifiés.

L’EIOPA souligne aussi que les enseignements sur le comportement des assureurs dans des conditions de stress devraient éclairer également les discussions politiques en cours sur un allégement du besoin en capital, dans le cadre de la révision de Solvabilité II.

Retrouvez dès maintenant le rapport complet pour découvrir les résultats détaillés de cet exercice et comprendre les implications pour le secteur de l’assurance en Europe.

Ce contenu a été rédigé par nos experts :

François Bayé

Deputy Head of Actuarial Consulting

Addactis

Hervé Vignalou

Head of Modeling & Risk Life

Addactis

Romain Coulonval

Head of Modeling & Risk P&C

Addactis

Simon Thibault

Directeur Modeling & Risk Life

Addactis

Pour aller plus loin

Insurance Recovery and Resolution Directive : Plans Préventifs de Rétablissement

En complément de Solvabilité II en vigueur depuis le 1er janvier 2016, la France a mis en place un dispositif de rétablissement et de résolution à travers l’ordonnance n°2017-1608 du 27 novembre 2017.

En savoir plus >

Solvabilité II : publication par l’EIOPA de l’Ultimate Forward Rate (UFR) pour 2025

L’Ultimate Forward Rate (UFR) est un élément essentiel de la construction de la courbe des taux sans risque fournie par l’EIOPA. Il correspond au taux vers lequel l’extrapolation de la courbe des taux converge au-delà du dernier point liquide (LLP, Last Liquid Point).

En savoir plus >

EIOPA : Lancement de l’exercice de stress test 2024

Les experts Addactis vous proposent la synthèse de l’exercice de stress test 2024 lancé par l’EIOPA le 2 avril qui s’inscrit dans un scénario d’intensification ou de prolongement des tensions géopolitiques.

En savoir plus >