Chaque mois, l’EIOPA publie un ensemble de paramètres techniques utilisés pour la production du bilan économique, du SCR et du ratio de solvabilité :

- Courbes des taux sans risque

- Correction pour volatilité

- Ajustement symétrique actions

Addactis centralise sur cette page ces différentes publications et remet ces paramètres en perspective avec leurs niveaux des arrêtés précédents.

Retrouvez l’historique de ces données, téléchargeable au format Excel, en bas de cette page.

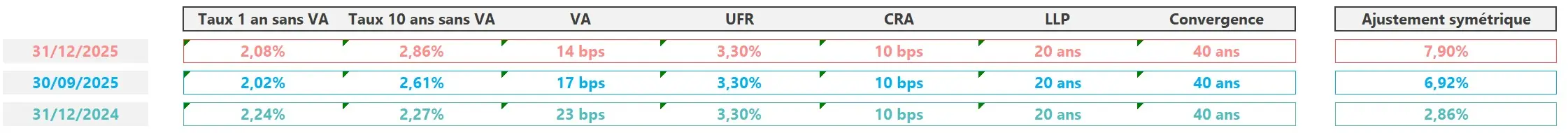

Synthèse des données au 31/12/2025

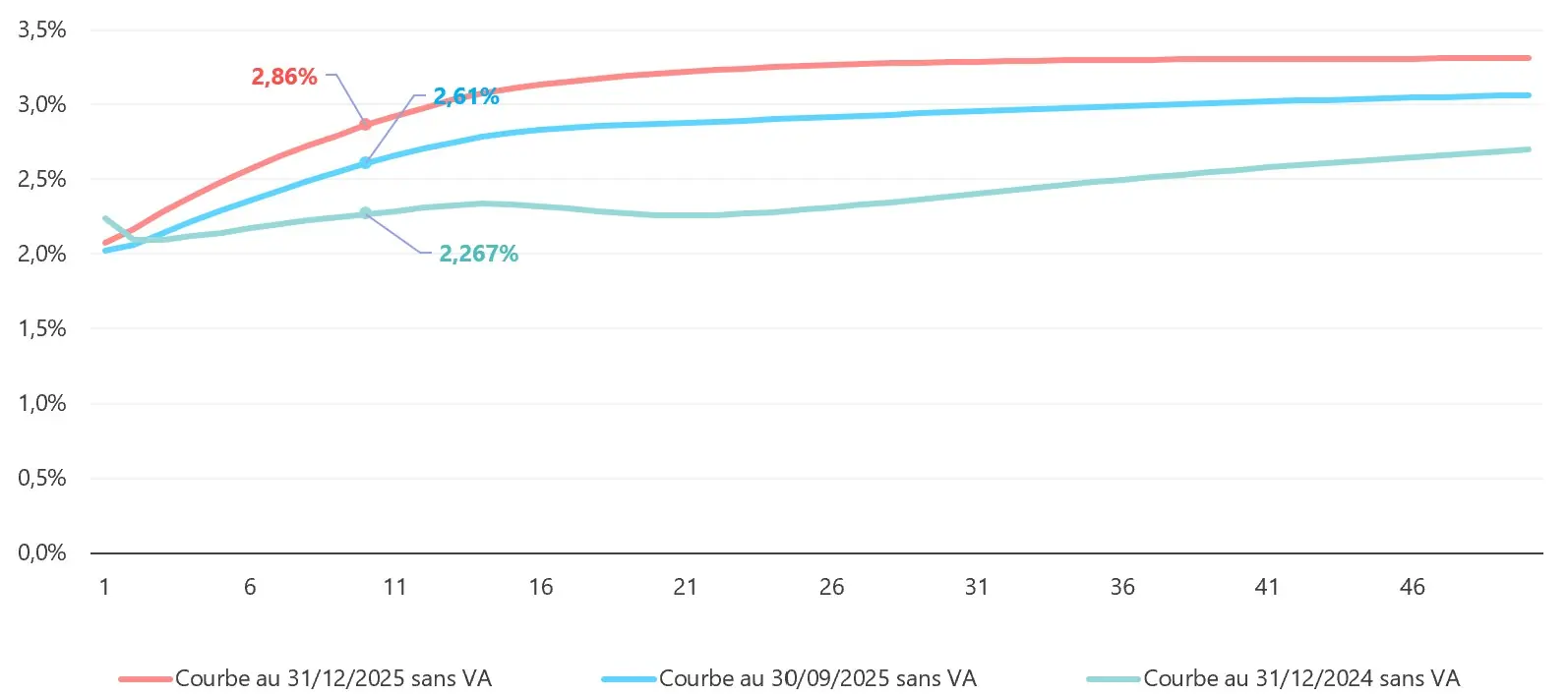

Courbe des taux sans risque

Correction pour volatilité (bps)

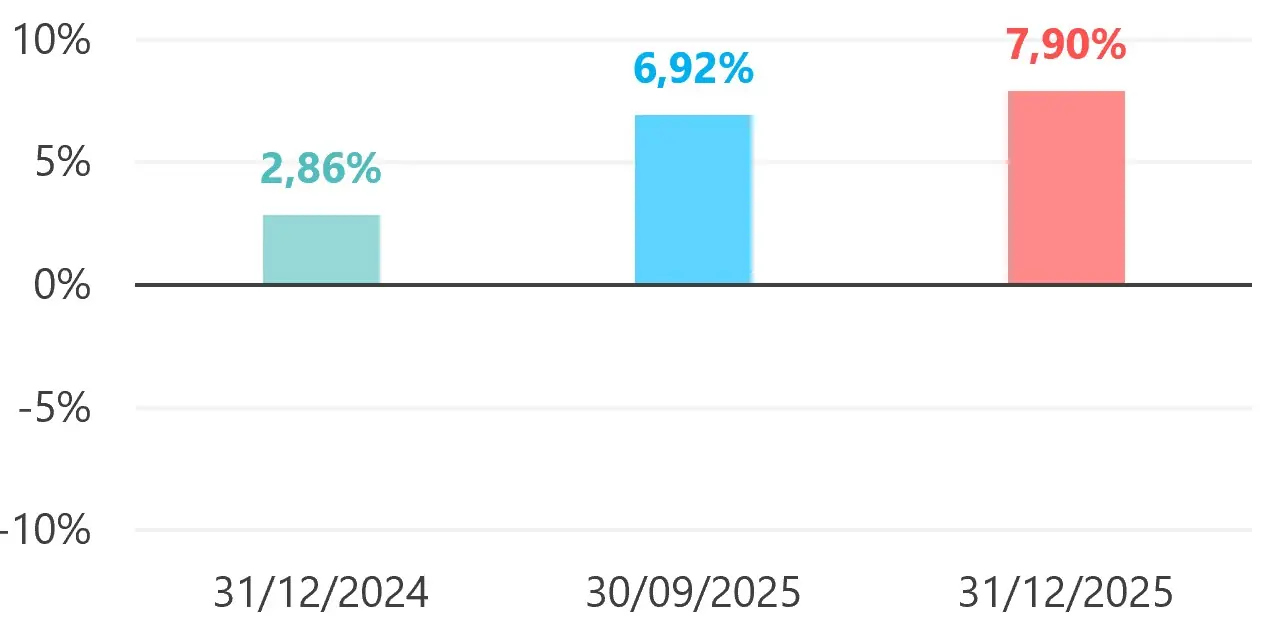

Ajustement symétrique actions

Synthèse des paramètres

Courbe des taux sans risque et ajustement pour volatilité

Construction de la courbe des taux sans risque

L’EIOPA construit mensuellement la courbe des taux sans risque à partir des taux swaps de maturités 1 à 10 ans, 12 ans, 15 ans et 20 ans desquels est déduit un ajustement pour risque de crédit (Credit Risk Adjusmtent, CRA) dont la valeur est comprise entre 0,10 % et 0,35 % :

Risk Free Rate(RFR) = Swap Rate – Credit Risk Adjustment (CRA)

La courbe des taux est alors construite par interpolation sur les maturités inférieures au LLP (Last Liquid Point, à 20 ans) puis extrapolée pour converger vers l’UFR (Ultimate Forward Rate) à horizon 60 ans selon la méthode Smith Wilson. La révision 2020 de Solvabilité II introduira à terme une nouvelle méthodologie d’extrapolation.

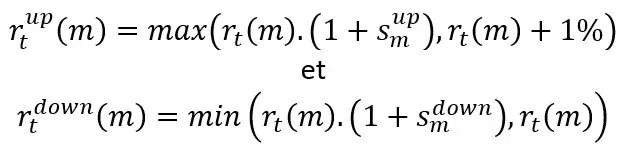

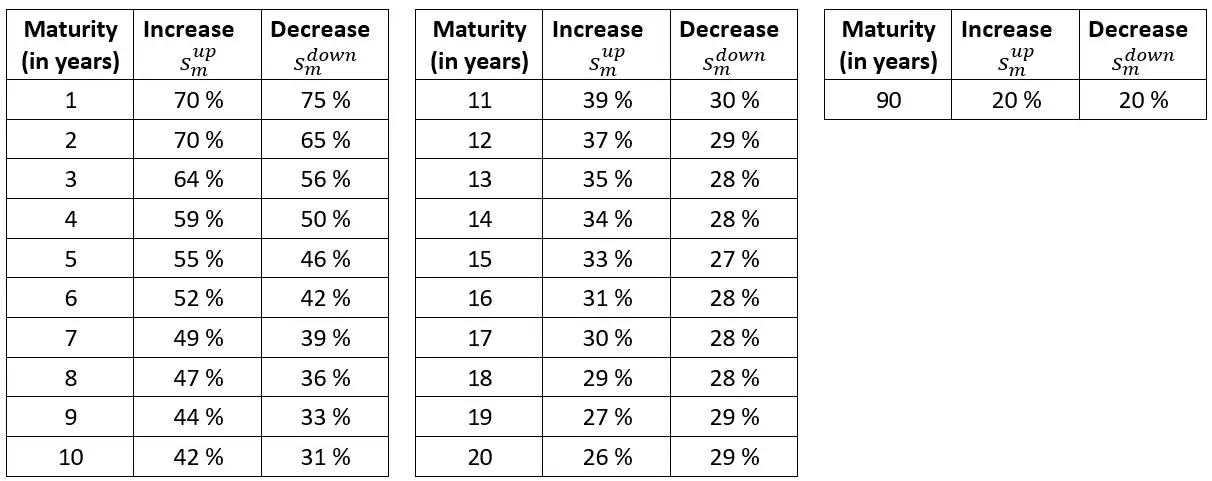

Chocs de taux

Tout comme la courbe des taux sans risque en scénario central, les courbes des taux choquées selon la formule standard sont fournies par l’EIOPA qui applique les chocs à la baisse et à la hausse, prévus par les articles 166 et 167 du règlement délégué sur la courbe des taux sans risques, avant ajout de la correction pour volatilité :

Les chocs par maturité sont les suivants :

Lorsque les taux d’intérêt négatifs, les chocs à la baisse sont nuls.

La révision 2020 de Solvabilité II modifiera les modalités de calcul des chocs de taux afin de mieux prendre en compte les spécificités des environnements de taux bas voire négatifs.

Ultimate Forward Rate (UFR)

L’EIOPA détermine l’UFR annuellement à partir de la somme d’une composante de taux réel et d’une composante d’inflation attendue (pour l’euro, c’est la cible d’inflation de la BCE à 2 %). La variation annuelle de l’UFR est limitée à +/- 15 bps. L’UFR passe de 3,45 % en 2023 à 3,30 % en 2024.

Correction pour volatilité (VA, volatility adjusmtent)

L’EIOPA détermine mensuellement la correction pour volatilité de la devise euro à partir d’un portefeuille représentatif des investissements en euro des assureurs européens. Ce portefeuille inclut des obligations souveraines et d’entreprise mais aussi des actions et de l’immobilier. La correction pour volatilité est égale au spread, pondéré et corrigé du risque, des obligations d’entreprises et souveraines.

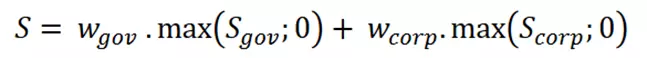

Dans un premier temps, un spread du portefeuille représentatif est calculé.

où :

- wgov et wcorp sont les poids respectifs des obligations souveraines et d’entreprise dans le portefeuille représentantif avec wgov + wcorp + wequity + wproperty = 1

- Sgov et Scorp sont les spreads respectifs des obligations souveraines et d’entreprise

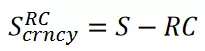

Ensuite, la correction pour risque est établie ainsi :

Le spread corrigé du risque est égal à :

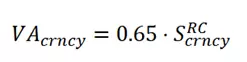

Et finalement, le VA de la devise est obtenu en appliquant un facteur correctif :

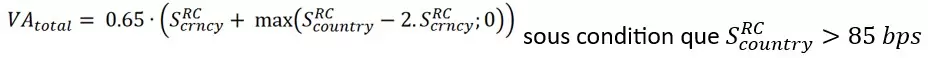

Le VA euro est doté d’une composante nationale qui peut s’activer en cas de forts écarts entre le spread du portefeuille représentatif d’un pays et celui du portefeuille européen :

La correction pour volatilité est alors sommée au taux de chaque maturité en deçà du LLP (translation de la courbe) puis les taux pour les maturités suivantes sont obtenus par extrapolation vers l’UFR (méthode Smith Wilson).

La révision 2020 de Solvabilité II modifiera les modalités de calcul de la correction pour volatilité qui devrait devenir propre à chaque entreprise.

Pour en savoir plus sur les méthodologies de l’EIOPA relatives au calcul de la courbe des taux sans risque et à la correction pour volatilité, vous trouverez la documentation technique complète de l’EIOPA ici.

Ajustement symétrique actions

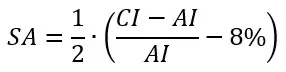

L’ajustement symétrique (SA, symmetric adjustment) modifie le niveau des chocs actions de la Formule Standard (type 1 à 39 % et type 2 à 49 %) afin de tenir compte des cycles de marché. Pour le déterminer mensuellement, l’EIOPA a construit un indice répliquant les caractéristiques moyennes des actifs détenus par les assureurs et l’ajustement symétrique est calculé à part de l’écart entre la dernière valeur de cet indice et la moyenne mobile sur 3 ans de l’indice selon la formule suivante :

où CI est le niveau de l’indice à la date de calcul et AI la moyenne pondérée des valeurs quotidiennes prises par l’indice sur les 36 derniers mois.

La valeur de l’ajustement symétrique est comprise entre -10 % et +10 %.

La révision 2020 de Solvabilité II va élargir le corridor de l’ajustement symétrique à +/- 13 %.

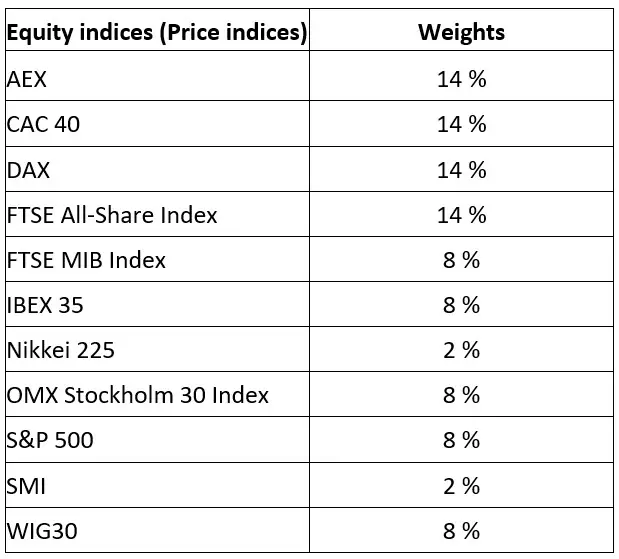

L’indice de référence est composé de :

Pour en savoir plus sur les méthodologies de l’EIOPA, vous trouverez la documentation technique complète sur le site de l’EIOPA.

Evolutions à venir – Revue 2020 de Solvabilité II

La revue 2020 de Solvabilité II devrait apporter des modifications :

- à la méthodologie de construction de la courbe des taux sans risque (notamment sur l’extrapolation, avec et sans la correction pour volatilité)

- au calcul de la correction pour volatilité ;

- aux bornes de l’ajustement symétrique

Pour en savoir plus sur la revue 2020 de Solvabilité II, consultez la synthèse rédigée par nos experts.

Envie d’être informé chaque trimestre de la mise à jour des taux ? Laissez-nous vos coordonnées !

Historique des courbes des taux sans risque et ajustement symétrique actions

Allez plus loin

Découvrez différents contenus qui pourraient vous intéresser.

Taux techniques maximaux vie et non-vie

Retrouvez les taux techniques vie et non-vie mis à jour chaque mois, avec l’évolution sur les 6 dernières années.

La solution addactis® Solvabilité II

Pilotez votre conformité en toute sérénité avec notre solution addactis® Solvabilité II.

Replay Webinar | Révision Solvabilité II

Découvrez le replay de notre webinar dédié à la « révision solvabilité II : impact sur la solvabilité de Celer Vie »

Révision 2020 de la directive Solvabilité

Découvrez notre papier d’experts relatif aux amendements majeurs adoptés sur le pilier 1 par le trilogue le 13 décembre 2023.